Stadig flere bedrifter melder om et «brutalt» inflasjonspress. Det kommer fra energi, råvarer, transport og lønninger. Hvordan verdens sentralbanker agerer nå, vil avgjøre vår økonomiske fremtid.

I Kina steg prisene fra fabrikker med over 10% bare i september, som følge av strømkrisen som har gitt hyppige nedstenging av produksjon, og høyere priser på alt fra energi, mat, mineraler og råvarer. Veksten i Kina bremser, og bedriftene opplever den laveste inntjening siden 2019. I USA satte S&P ny all-time high. Bedrifter setter opp prisene, og varsler høyt inflasjonspress også neste år.

Prisene presses oppover

Problem med å få varer sendt rundt i verden har gjort at produsenter mangler viktige innsatsfaktorer, og prisene på alt fra dopapir og såpe til biler og hus stiger kraftig. Varer som tidligere ble sent på skip sendes nå med fly, til betydelig høyere pris. Problemer med forsyninger, høyere priser og mangel på arbeidskraft bidrar til å redusere veksten i USA.

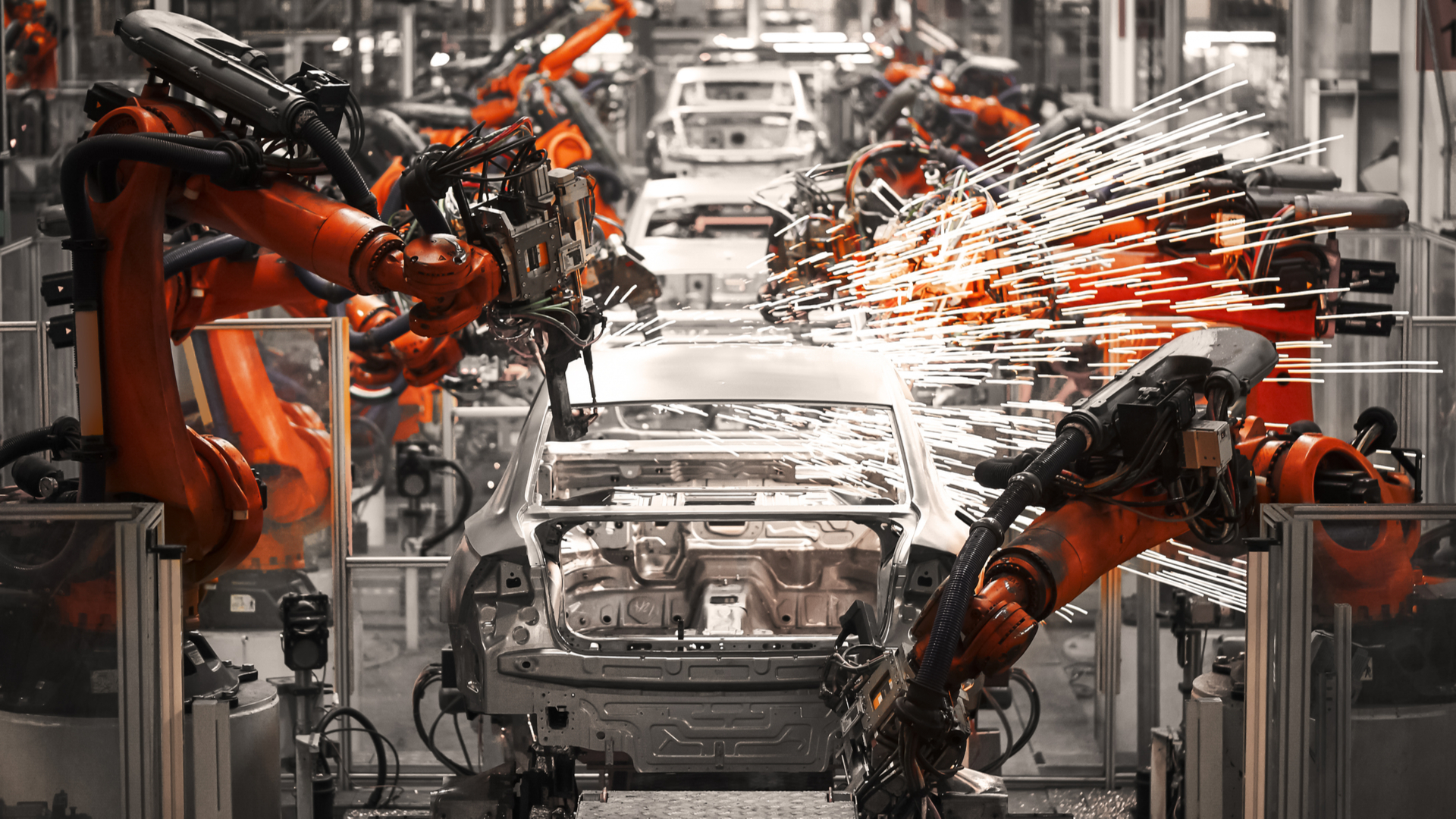

Bilprodusenter i Europa mangler både elektronikkdeler og kretskort, og magnesium, en kritisk komponent i aluminium. 95% av Europas import av magnesium er fra Kina. Trappes handels- konflikten mellom Kina og USA opp, vil prisene fortsette å stige. Sentralbanksjef Jerome Powell i USA har nylig uttalt at inflasjonspresset er større enn ventet.

Orkla varsler prisøkninger etter en 40% prisøkning på sukker, 60% på vegetabilske oljer, og ti ganger prisøkning på transport fra Kina. Høye strømpriser gjennom vinteren kan gi høyt lønnsoppgjør neste år. Kommuner, og offentlige selskaper, som har mye av utgiftene knyttet til lønn, kan få økonomisk utfordring, og øke priser, avgifter og skatter, som igjen vil øke prisveksten.

Vi har lenge advart om betydelig risiko for at den høye prisveksten kan vedvarende fordi:

- Pengepolitikken er altfor stimulerende, realrentene er historisk ekstremt lave

- Endrede strukturer i demografi og arbeidsmarkedet øker lønninger

- Det grønne skiftet gir hopp i etterspørsel etter råvarer og mineraler

- Kinas vekst og overgang til grønnere økonomi bidrar til inflasjon

- Stormaktskonflikt endrer logistikk fra «Just-in-time» til «just in case»

Les hele månedsrapporten på denne siden.

Varsler tiltagende inflasjon i tiden som kommer

I UK uttalte sjeføkonom i sentralbanken at de ser for seg inflasjon på over 5% neste år. Markedet priser inn to renteøkninger i USA neste år, og en i UK. Renten på en 10 års amerikansk statsobligasjon har steget fra 0,9% ved inngangen til året til 1,66%, og er i en klar stigende trend. Tilsvarende rente i Tyskland har i samme periode steget fra -0,6% til -0,1%. I Norge har 2-års swap-rente steget fra 0,6% til 1,5% i forventning om videre renteøkninger fra Norges Bank. Oljeprisen er nær USD 86 pr fat, og god fart i norsk eksport og hjemmemarkedet har bidratt til en kraftig oppgang på Oslo Børs; med 27% økning så langt i år.

Skulle det vise seg at inflasjonspresset tiltar fremover, vil det resultere i svakere vekst og etter hvert stigende renter. Det kan gi en periode med stagflasjon, som vi sist opplevde på 1970-tallet. Vi har lenge advart om at det er en betydelig risiko for et slikt scenario, mest av alt fordi sentralbankene nå, som på 1970-tallet, tar et for stort ansvar for å sikre høy sysselsetning, og ikke kun sikrer stabil pengeverdi.

Det at den tyske sentralbanksjef Jens Weidmann, en skarp kritiker av den stimulerende politikken til ECB, slutter mer enn fem år før tiden, åpner døren for en ny sentralbanksjef som støtter stimuleringspolitikken til ECB. I USA er det økende usikkerhet om Powell får fortsette når hans periode går ut i februar. Hvis Biden heller setter inn en mer liberal person som sentralbanksjef, vil det kunne sette ytterligere fart på inflasjonsforventningene. Norge får og snart ny sentralbanksjef. Faren er at de kommer på etterskudd og til slutt må øke rentene kraftig.

Raskere renteøkninger

Vi tror Norges Bank i desember vil legge frem en rentebane som viser et noe raskere tempo i renteøkningene. Vi tror regjeringen vil holde seg om lag på samme innretning som den forrige regjeringen, og holdes oljepengebruken på om lag samme nivå, så vil ikke finanspolitikken påvirke rentesettingen i vesentlig grad. I motsatt retning trekke en sterk krone, som vil bidra til å dempe importert prisvekst. Men, med en stor offentlig sektor, der lønninger en den største innsatsfaktoren, vil den største risiko mht inflasjon fremover være om lønnsveksten øker betydelig mer enn ventet. Da må Norges Bank reagere med å heve renten mer enn varslet.

Norges Bank må vurdere om prisveksten vil fortsette å styrke seg, eller gli over. Hvis strømprisene holder seg høye gjennom vinteren, vil det gi en høy KPI i inngangen til lønnsoppgjøret til våren. Det kan gi høye krav, og bidra til en sterkere pris- og lønnsspiral enn det Norges Bank har lagt til grunn. Mange nye store investeringsprosjekt vil kunne bidra til et økt lønnspress på de med riktig kompetanse, mens de uten relevant kompetanse trekker seg ut av arbeidslivet.

Er det fare for at sentralbankene kommer på etterskudd, slik som på 1970-tallet?

Som vi skrev allerede i september-rapporten i 2020, så er det en økende trend i retning at sentralbanker blir mer politiske aktivistiske og tar større ansvar for arbeidsmarkedet. Dette minner om den sentralbankpolitikk som ble ført også på slutten av 1960-tallet og inn på 1970-tallet. Mange av de politiske, sosiale og økonomiske forhold vi ser i dag minner om det vi så på slutten av 1960-tallet. Høy vekst og høy produktivitetsvekst hadde løftet levestandarden kraftig fra krigen og til midten av 1960-tallet. Men, økende velferd førte paradoksalt til økende sosial uro.

I USA eskalerte uroen til opptøyer og plyndringer, ikke ulikt det vi har sett i mange land de siste årene. Sentralbankpolitikken endret seg gradvis i takt med samfunnet utover på 1960-tallet, og sentralbankene bidro etter hvert aktivt med å stimulere økonomiene. Målet endret seg gradvis fra å kun sikre stabil prisvekst, til å i større og større grad sikre full sysselsetning. Et kraftig fall i produktivitetsvekst på begynnelsen av 1970-tallet ble ikke fanget opp, og den kraftige stimuleringen med negativ realrente førte til at inflasjonen etter hvert kom ut av kontroll. Dette er helt parallelt til det vi ser i dag. Produktivitetsveksten har falt markert i de fleste modne land de siste ti år, og en har forsøkt å stimulere veksten ved å kutte renten og bruke mer penger over statsbudsjettet. At USA gikk bort fra gullstandarden som anker for pengers verdi i 1971 gjorde det mulig å øke pengemengden kraftig. I dag er det heller ingen begrensing på hvor mye penger sentralbanken kan trykke opp.

Lytt gjerne til erfarne sentralbanksjefer

I en svært lærerik tale i 1979 reflekterer sentralbanksjef Arthur Burns over utviklingen i sentralbankpolitikk i USA, etter at han hadde vært sentralbanksjef i perioden 1970 til 1978. En viktig lærdom er det å forstå hvor sammenvevd sentralbankpolitikken er i den øvrige politikk og sånn sett reflekterer den generelle samfunnsånd. Som Arthur Burns oppsummerte i sin tale, var det en.. «growing feeling of injustice by, or on behalf of, other groups – the poor, the aged, the physically handicapped, ethnics, farmers, blue collar workers, women, and so forth. In part the unrest reflected a growing rejection by middle-class youth of prevailing institutions and cultural values, in part it reflected the more or less sudden recognition by broad segments of the population that the economic reforms of the New Deal and the recent rise in national affluent had left untouched problems in various areas of American life- social, political, economic and environmental”.