Vi har i en undersøkelse basert på 2018 regnskapet til 1.500 selskaper beregnet gjennomsnittlig kredittid (DSO - Days of Sales Outstanding) og sett på avvik og sammenhenger. Ikke overraskende finner vi at mange av bedriftene fungerer som gratis bank for kundene sine. Faktisk er det så ille at mange av bedriftene går med underskudd som følge av denne helt unødvendige praksisen.

Mer enn 400 av selskapene i undersøkelsen gikk med underskudd. 50 av disse ville gått med overskudd dersom de hadde redusert kundefordringene til et normalnivå. Det er funn som bør vekke oppsikt både hos aksjonærer og administrasjonen i mange norske bedrifter.

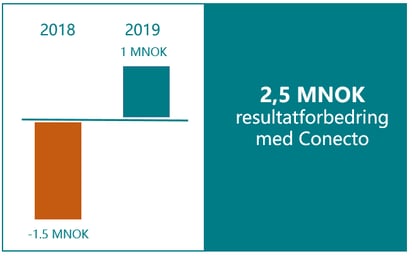

Et konkret eksempel på hva bedre kundefordring kan skape av verdier

Et av selskapene i undersøkelsen hadde en omsetning på i overkant av 300 millioner kroner i året. Selskapet gikk med 1,5 millioner i underskudd (2018 tall) og hadde ubetalte kundefordringer tilsvarende 66 kredittdager.

Dersom bedriften hadde redusert antall kredittdager til 36, tilsvarende det sammenlignbare bedrifter som er kunde av Modhi Norge har, ville bedriften levert et overskudd på 1 million kroner, en resultatforbedring på 2,5 millioner kroner.

Vi mistenker at mange bedriftsledere og eiere ikke er oppmerksomme på den store bunnlinjeeffekten reduksjon av kredittdager har.

Redusering av kundefordringer fortjener høyrere prioritering

Ledelsen kan be ansatte om å ha fokus på å redusere kundefordringer, men antakelig vil en slik prioritering kunne gå utover annet viktig arbeid i bedriften. Man kan også oppgradere eller investere i nye økonomisystemer eller automatisere enkelte prosesser. For mange bedrifter er dette krevende og kostbare prosjekter som kan ha negativ påvirkning i andre viktige deler av virksomheten.

En annen vei å gå er å «outsource», dvs sette bort arbeidet til eksperter/partnere på betalingsoppfølging. I Norge er det svært vanlig å benytte inkassoselskaper for å inndrive utestående fordringer. Dette bidrar til å redusere tap og sikre krav, men påvirker i for liten grad reduksjon av antall kredittdager.

For å redusere kundefordringer må arbeidet derfor starte tidligere i verdikjeden, og innebærer fokus på faktureringsrutiner, reskontro, purring og inkasso. Skal du redusere kundefordringer må du fokusere på hele verdikjeden, fra fakturering til pengene er på din konto. Du må lete frem inkassopartnere som kan tilby tjenester som dekker hele verdikjeden.

Hvorfor betaler ikke kundene?

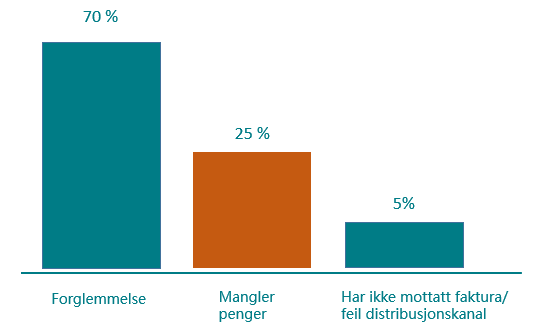

Hele 70% av de som ikke gjør opp for seg oppgir «forglemmelse» som årsak til manglende betaling. Surr og rot hos kunden kan du ikke så enkelt gardere deg mot, men profesjonelle aktører vet hvordan man skal håndtere denne kundegruppen.

25% oppgir at de mangler penger som forklaring til at de ikke har betalt. Det er i denne gruppen tap som regel oppstår. Gode inkassoselskaper har metoder og virkemidler som gjør at du kan redusere risikoen disse kundene utgjør.

Fig: Årsaker til manglende betaling.

Fig: Årsaker til manglende betaling.

5% av de som ikke betaler oppgir at de ikke har mottatt faktura. Det enkleste tiltaket du kan gjøre er å ha korrekte, relevante og oppdaterte kundedata. Og send faktura i riktig distribusjonskanal. Kreditorer med dårlige rutiner mangler eller har feil organisasjonsnummer eller fødselsnummer på sine kunder. Da blir ajourhold svært krevende eller i beste fall kostbart.

Les også: 7 enkle ting du bør inkludere i kundeavtalene dine

Store variasjoner i kredittid — ikke vær gratis bank for kundene dine

Typisk vil en bedrift selge sine varer på faktura med 14 dagers forfall. Dersom alle kundene betaler på forfall vil BPO (Best Possible sales Outstanding) være lik 14.I et slikt teoretisk scenario vil DSO (Days Sales Outstanding) også være lik 14.

Vår analyse avdekker et mye større avvik mellom BPO og DSO enn mange bedriftsledere antakelig er klar over. I vår analyse fant vi en gjennomsnittlig DSO på 44. I praksis er bedriften da gratis bank i 30 dager for kundene sine.

Vår analyse fant også sammenheng mellom driftsresultat og DSO.

- Blant de 25 bedriftene med svakest driftsresultat, var gjennomsnittlig DSO lik 55.

- Blant de 25 bedriftene med sterkest driftsresultat, var gjennomsnittlig DSO lik 38.

Det skiller altså 17 dager mellom de beste og de dårligste.

Tallene bør absolutt vekke interessere hos aksjonærer og administrasjonen.

For en mer detaljert oversikt over funnene vi gjorde i vår analyse, og hvordan vi kan hjelpe din bedrift, ta kontakt med oss i Modhi Norge.